Når nu du endelig har fået skrabet en god portion penge sammen, så er det vigtigt at overveje, hvordan pengene sikres de bedste vilkår for at beholde deres værdi. Vi har blandt andet en grim ting kaldet inflation, som vi ikke ønsker skal spise alt for meget af vores formue. Dette indlæg har fokus på mulighederne for bank eller investering.

Er du villig til at investere din opsparing, så kan den vokse. Men, du kan også tabe dine penge – hvis altså ikke du har styr på hvordan du investerer, og den risiko du tager.

Hvornår giver det så bedst mening at holde formuen i bank, og hvornår kan det være en ide at løbe risikoen der er ved investering? Det er lige præcis hvad vi dykker nærmere ned i, i dette indlæg.

Husk at din situation ofte er unik. Hvad du gør med dine penge er naturligvis op til dig selv. Uanset hvad, så er her et par ting du bør have med i tankerne omkring placering af din opsparing.

Men, hvorfor er det ikke altid bare den bedste løsning at have pengene i banken? På trods af inflationen, så holder mange danskere blot deres investering i banken – for det er trygt og sikkert. Sandheden er dog, at det er nemmere end nogensinde før, at komme i gang med investering hvis man ønsker dette.

Hvad betyder inflation?

Inflation betyder en at der løbende sker en stigning i det generelle prisniveau i vores samfund. Det betyder helt konkret, at de penge vi har, løbende vil blive mindre værd. Hvad du kunne få for en krone da du var barn, er altså ikke det samme som du kan købe i dag.

Inflation er ikke i sig selv farlig eller en dårlig ting. I Danmark ser vi faktisk helst, at inflationen er på cirka 1-2 procent.

Inflationen påvirkes blandt andet af handel med udlandet, lønstigninger eller finanspolitik. Stiger de varer vi importerer i pris? Så vil vi kunne købe mindre for samme beløb her i Danmark. Tjener vi mere, eller betaler vi mindre i skat? Så vil efterspørgslen på varer blive højere – og det vil være ensbetydende med, at prisen vil kunne øges.

I modsatte ende af skalaen finder vi deflationen. Deflation er modsætningen til inflation, og er ensbetydende med, at pengene bliver mere værd.

Hvordan undgår man inflation?

Det korte svar er, at inflationen i sig selv ikke som sådan kan undgås. Du kan dog sørge for, at forrente din investering. Bliver du betalt en rente der er højere end inflationen, så vil det samlede “regnskab” for din investering gå i plus. Altså vil din formue øges år efter år – frem for at blive mindre.

For at kunne gøre dette, skal din investering arbejde for dig. Det vil sige, at pengene skal ind på en konto med høj rente, eller investeres, for at give et afkast der minimum tilsvarer inflationsniveauet (For at gå i 0).

Det er naturligvis en temperamentssag hvad du gør. Afkastet er ofte styret af viljen til at tage risiko. En lavere risiko vil derfor give dig et lavere afkast, og omvendt. Har du lysten til selv at tage dine beslutninger, så kan investering via din bank være en løsning.

Du kan også søge hjælp på diverse forum eller ved en uafhængig rådgiver. Fordelen ved dette er, at de ikke har for øje at tjene penge på dine investeringer.

Investering eller bankkonto – hvor skal pengene placeres?

Det er vigtigt at du planlægger din økonomi nøje. Uanset hvad, så er det en god idé at have en nødopsparing stående på en konto der giver en smule renter. Denne skal aldrig investeres, da du skal have muligheden for at trække kontanter ud ved akutte problemer.

En økonomisk buffer skal ikke indtænkes som en del af din aktive investerings eller opsparingsplan, den skal faktisk bare stå og samle støv.

Sørg som sagt for at den står på en konto med lidt renter hvis muligt – og betal eventuelt en smule ind på den, så den bliver klargjort til en fremtid med hus, familie eller på anden måde afspejler din livssituation.

Det er sjovere at indbetale en smule løbende, end at skulle finde et stort beløb til supplering på en gang. Ved siden af din buffer, kan du så overveje om yderligere formue skal placeres på en tilsvarende konto, eller om de skal forrentes gennem eksempelvis investeringer.

Skal du til at foretage din første investering, så anbefales det at du læser: Ny investor? Fem ting du bør have styr på – før du investerer

Hvornår skal pengene bruges?

Du bør som det første overveje hvad dine penge skal bruges på, samt hvornår de skal bruges.

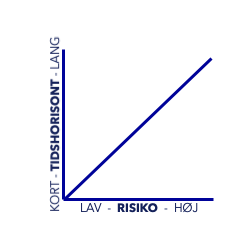

Jo længere tid der er til at pengene skal bruges, jo højere risiko kan du tåle at tage. Skal de bruges på noget mindre vigtigt? Så har du ligeledes muligheden for at vælge at tage en højere risiko.

Skal dine penge omvendt bruges snart og / eller bruges til noget vigtigt? Så bør du være påpasselig med, hvor meget du investerer af din formue, hvis overhovedet noget.

Der er selvfølgelig forskel på risikoen i de forskellige investeringsformer, så undersøg gerne hvad der giver mening for dig – hvis du vurderer at formuen skal investeres.

Skal dine penge bruges som udbetaling til hus om 1-2 år? Så bør du altså overveje at undgå investeringerne.

Er pengene blot en opsparing uden tidsbegrænsning, et pensionssupplement eller en anden type langsigtet opsparing? Så kan du omvendt godt klare en højere risiko. Hvorfor? det forklares i næste afsnit.

Længere tidshorisont tillader højere risiko

Jo længere tid der er til dine penge skal bruges, jo højere risiko kan du som udgangspunkt tage. Alle situationer er naturligvis unikke, men dette er et godt udgangspunkt.

Tager vi udgangspunkt i aktieinvestering, så kan aktierne stige og falde. Hvis du investerer på kort sigt og SKAL bruge din opsparing om 1-2 år? Så er du altså tvunget til at sælge dine aktier for at få pengene ud – uanset om det går godt eller dårligt på aktiemarkedet.

Går det godt er det selvfølgelig fedt, men potentielt kan du miste store dele af din investering. Særligt hvis ikke du tænker dig godt om.

Omvendt kan du bære risikoen, hvis pengene skal investeres på længere sigt. Dette kan du på det grundlag, at du kan vente på at aktiemarkedet igen vender og kommer i plus – hvis du er så uheldig at opleve en korrektion i markedet (og de gør de fleste på et eller andet tidspunkt).

Det kan være hårdt at se aktiemarkedet i rødt. Det er dog federe selv at kunne vælge hvornår aktierne sælges, kontra at være tvunget til et salg fordi pengene SKAL bruges på et givent tidspunkt.

Konto med renter

Der findes flere muligheder for oprette opsparingskontoer med rente på. Blandt andet har Lunar tidligere haft kampagner, hvor man kunne få mellem 2-4%. Hvordan situationen er, når du læser dette indlæg er svær at forudsige – derfor må du desværre selv søge lidt frem og tilbage.

Ofte er kontoen begrænset til eksempelvis 50.000, hvor man så får en given procent i rente af sit indestående. Du skal altså ikke forvente at kunne få gode renter på kæmpe pengesummer, men på mindre beløb.

I tider med svækket økonomi, vil renterne for det meste falde. Er du uheldig kan de endda blive negative, hvilket er dårligt for din formue præcis som for meget inflation er.

Derfor kan du være ‘tvunget’ til at placere dine penge andre steder, hvis ikke du er villig til at miste en del af din opsparing.

Investering

Der findes efterhånden mange muligheder for forrentning af dine penge. Blandt andet er de klassiske muligheder som Aktier og obligationer gode bud på løsninger.

Som investor kan du både vælge at styre placeringen af din formue selv, eller få hjælp af eksempelvis din bank til investering for dig.

Du skal være opmærksom på, at du ofte betaler gebyrer og/ eller en højere ÅOP (Årlige omkostninger i procent) ved investering via din bank. Har du tiden, kan det derfor være en god investering i sig selv, at du sætter dig ind i investering.

Alternativer til den traditionelle investering i aktier og oblikationer kunne blandt andet være ejendomsinvestering, eller investering i alternativer som

Crowdlending eller Crowdfunding. Denne investering kan du dog ikke lave via din bank. Altså skal du selv sætte dig ind i dette.

Løbende opsparing i aktier og obligationer

Som alternativ til almindeligt køb af aktier og obligationer, findes der flere muligheder for månedlige opsparinger i fonde der indeholder aktier og obligationer.

Blandt andet Danske Banks ‘June’ samt Nordnets ‘Måndedsopsparing’ giver dig muligheden for dette.

Hele arbejdet kan laves på en gang, hvorefter det faktisk kan køre og passe sig selv. Du kan selvfølgelig også holde øje med det, hvis du har lyst til dette.

Nordnets månedsopsparing er altså et direkte alternativ til at lade banken investere dine penge for dig. Dette vil ofte medføre en god besparelse i procent (ÅOP) for dig. Det kan oven i købet sættes op forholdsvis simpelt. Se vores guide til Nordnets Månedsopsparing her.

Investering af et stort beløb

Står du med et større beløb, en arv eller lignende? Så kan det være svært at tage stilling til, hvor pengene bør placeres. Afhængigt af din risiko og tidshorisont, kan det være en god idé at investere dele eller hele beløbet.

På denne måde undgår du inflationen, og kan potentielt opnå en god forrentning på investeringen. Vi har lavet et helt indlæg om hvad man bør være opmærksom på, ved investering af store beløb.

Vil du hjælpe os med at skabe det bedste indhold?

Vurder indlægget:

Tak for din vurdering

Hvad kan vi forbedre?